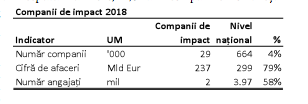

Motorul economiei românești se supraîncălzește – decalajele se adâncesc: 79% din business-ul românesc este produs de 4% din companii, relevă un studiu al CITR Group.

Numărul companiilor de impact în distress (restructurabile și insolvabile) a ajuns la 51%, la începutul lui 2018, din totalul companiilor de impact, depășind numărul companiilor finanțabile (sănătoase) și pentru prima dată inversând balanța între companii sănătoase și companii în dificultate.

Totodată, 20% din companiile de impact au atins acest prag (un milion de euro active) în ultimii doi ani. Profitabilitatea acestora este sub 4%.

Deși numărul companiilor de impact crește comparativ cu anul precedent, procentul de 4% al acestora în piață rămâne neschimbat, iar valoarea lor ca pondere în economie crește exponențial.

Anca Manițiu, CEO CIT Restructuring: „De la an la an remarcăm o concentrare tot mai mare a pieței, din perspectiva cifrei de afaceri, în jurul companiilor de impact. Deși ponderea companiilor mici se menține într-un procent covârșitor de 96%, acestea au un impact din ce în ce mai mic. Importanța lor economică, dată de volumul business-ului realizat, se diminuează continuu, dinamică care conduce la o polarizare tot mai puternică a mediului de afaceri, între companii de impact și restul companiilor, dar și la o accentuare a decalajelor în interiorul categoriei de impact, între companiile finanțabile, care performează tot mai bine pe zi ce trece și cele cu dificultăți, ale căror indicatori se deteriorează.”

Studiul CITR Group arată că, la începutul lui 2018, 4% din companiile românești concentrează 79% din business și produc o cifră de afaceri de 237 miliarde de euro, în creștere cu 14% față de anul precedent.

Dacă până în 2017 numărul companiilor finanțabile și cel al companiilor în dificultate era relativ egal, în ianuarie 2018 balanța s-a inversat în defavoarea companiilor sănătoase, al căror număr a scăzut. 20% dintre companiile nou intrate în categoria de impact generează 5% cifră de afaceri și își bazează creșterea pe datorii suplimentare, având 74% grad de îndatorare, procent care depășește media de 60% a categoriei.

Avem, astfel, 49% companii finanțabile, 30% companii restructurabile și 21% companii insolvabile. În urma analizei realizate de experții CITR Group reiese că gradul de îndatorare median își păstrează trendul de creștere, activele imobilizate au un randament de utilizare mai slab, iar managementul capitalului de lucru, exprimat prin încasarea creanțelor și mișcarea stocurilor, se înrăutățește ușor.

Numărul companiilor care se îndatorează peste 70% crește la 43%, majoritatea având un grad de îndatorare sub 70%, în timp ce o treime din companiile de impact se situează în intervalul de profitabilitate de 0-5% și un grad de îndatorare sub 70%. În ceea ce privește economia românească, specialiștii CITR Group au constatat că aceasta se centrează în intervalele de profitabilitate 0%-20% și un grad de îndatorare de până în 50%, cu o durată de recuperare a creanțelor de 70 de zile.

Vasile Godîncă-Herlea, CEO CITR: „Mediul de business românesc, la 30 de ani de economie de piață, arată ca un motor care se supraîncălzește. Suntem o țară cu un business susținut de doar 4% din totalul companiilor, iar din acest procentaj mic, majoritatea (51%) înregistrează dificultăți. Impactul menținerii unui număr covârșitor de companii de impact în zona de dificultate pune în pericol stabilitatea comunității în care acestea activează și a ecosistemului de business. Ponderea mare a cifrei de afaceri pe care acestea o generează în piață crește importanța lor pentru populația activă și necesitatea ca acestea să fie sănătoase. Or procentul lor mic și gradul mare de dificultate pe care îl manifestă, prin indicatorii analizați, ne arată cât de vulnerabil este mediul de business românesc.”

Analizând companiile de impact pe sectoare de activitate, remarcăm că discrepanța între primele două sectoare de impact din punct de vedere al cifrei de afaceri se comprimă față de anul precedent. Comerțul, cu 38% din cifra de afaceri pe sectoare de activitate domină și acum din punct de vedere al profitul livrat în economie, ponderea business-ului în piață, și se află pe locul doi din punct de vedere al numărului de angajați, după industria prelucrătoare, care o urmează în topuri, cu 31% cifră de afaceri.

Din punct de vedere al profitabilității mediane (net profit %), cele mai profitabile sectoare la începutul anului 2018 au fost sănătate (cca 10%), agricultură (9%) și activități hoteliere (8%). Industria IT a generat o profitabilitate mediană de cca 5%, în vreme ce industria prelucrătoare, care contribuie major în vânzări, are o profitabilitate mediană de cca 3%.

Structura companiilor de impact

2017 a fost un an al consolidării și stabilizării companiilor finanțabile conform indicatorilor pe valori mediane, cu menținerea gradului de îndatorare, a rentabilității activului total și a rezultatului net, și în care productivitatea angajaților și rentabilitatea activului imobilizat a crescut ușor, iar durata de încasare a creanțelor a scăzut.

La începutul lui 2018, companiile restructurabile performau relativ similar, cu o ușoară înrăutățire pe valori mediane prin prisma profitabilității și a productivității angajaților. Se remarcă o îmbunatățire ușoară a managementului de capital circulant printr-o colectare mai rapidă a creanțelor și o rotație mai rapidă a stocurilor, în timp ce gradul de îndatorare, rentabilizarea activului total și imobilizat se mențin în aceiași indicatori.

Din punct de vedere al modului în care au performat pe valori mediane, situația companiilor insolvabile s-a înrăutățit atât ca grad de îndatorare, profitabilitate, încasarea creanțelor cât și ca management de capital de lucru.

Distribuția pe județe a companiilor insolvabile și restructurabile

Analizând distribuția georgrafică a companiilor restructurabile și insolvabile, calculată ca pondere a cifrei de afaceri a acestora din total cifră de afaceri a companiilor de impact, în 2018 se observă o reducere a numărului de județe în care ponderea cifrei de afaceri a firmelor cu probleme depășea 50% (roșu) – ajungând la 6, numărul de județe cu ponderi între 30%-50% a rămas același (gri închis), în timp ce numărul de județe cu ponderi mai mici de 30% (gri deschis) a crescut.

Județele al căror procent de companii vulnerabile depășește 50% din cifra de afaceri sunt recunoscute, în general, pentru activitatea de business scăzută și greoaie, cu excepția județului Galați. Printre acestea se regăsesc: Bihor, Dolj, Caraș Severin, Buzău, Tulcea.

Specialiștii CITR Group se așteaptă ca în 2019 numărul companiilor în dificultate să crească, pe fondul unei decelerări puternice a creșterii economice înregistrate în anii precedenți. „Cu o adâncire a deficitului de cont curent și bugetar și cu presiune pe inflație, avem semnale că structura companiilor se va modifica printr-o creștere ca pondere a companiilor restructurabile și a celor insolvabile. Ne așteptăm la o polarizare mai adâncită decît în 2018, companiile sănătoase vor performa tot mai bine, iar cele cu dificultăți vor înregistra o înrăutățire, care, coroborată cu schimbări macroeconomice, să creeze elemente de risc semnificative pentru perioada următoare. Este posibil să asistăm la o creștere a dezechilibrelor” anunță experții CITR Group.