Sectorul IT&software românesc, unul dintre cele mai dinamice segmente ale economiei, tinde să devină ringul marilor jucători internaționali, în condițiile în care tot mai multe startup-uri românești, întreprinderile mici și mijlocii, se confruntă cu condițiile tot mai vitrege din piață, provocate pe de o parte de concurența acerbă a multinaționalelor și pe de alta de deciziile fiscale controversate și de absența unor măsuri de stimulare economică, arată datele unui studiu realizat de KeysFin.

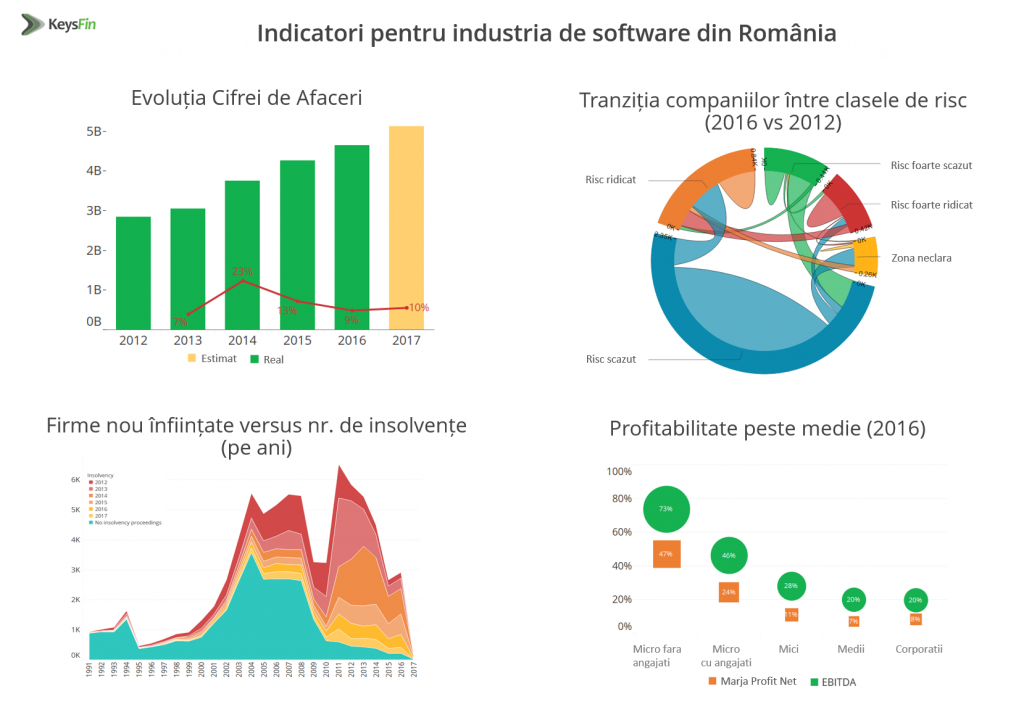

Datele KeysFin arată că, dacă pe ansamblu, industria software din România se află pe un trend pozitiv, cu potențialul de a asigura peste 10% din PIB în următorii ani, de la 6% în prezent, în interiorul industriei, fenomenulconcentrării afacerilor în mâinile unui număr redus de jucători, în special multinaționale, tinde să devină tot mai acut.

Statistica arată că mai mult de 60% din industria software este controlată, în prezent, de marii investitori străini. Dacă în 2012, cea mai mare parte din piață aparținea IMM- urilor, în 2016 s-a ajuns ca marii jucători să dețină 36%, iar fenomenul tinde să se acutizeze.

“Dacă în 2012, firmele mici și mijlocii generau 25% din cifra de afaceri, cu 10% mai mult decât corporațiile, în 2016, procentele s-au schimbat substanțial. Cele mai mari 40 de firme din piață au ajuns să domine piața (36%), cu afaceri de peste 50 de milioane de euro fiecare. Spre comparație, cele 17.000 de microîntreprinderi, în general startup-uri, înregistrează venituri sub un milion de euro. Segmentul de mijloc, al firmelor mici și medii, s-a subțiat considerabil, adunând numai 1216 firme, majoritatea lor cu venituri sub 8 milioane de euro”, afirmă experții de la KeysFin.

Cele mai noi date din piață, din septembrie 2017, arată că în România activau 19.068 firme de software, în creștere cu peste 1.000 față de 2016 (17.421) respectiv cu mai mult de 8.000 peste nivelul din 2012 (11.090 firme active). Afacerile sectorului, în 2016, erau de 4,8 miliarde de euro, față de 3 miliarde în 2012, cu un profit de 571 milioane euro, dublu față de acum cinci ani.

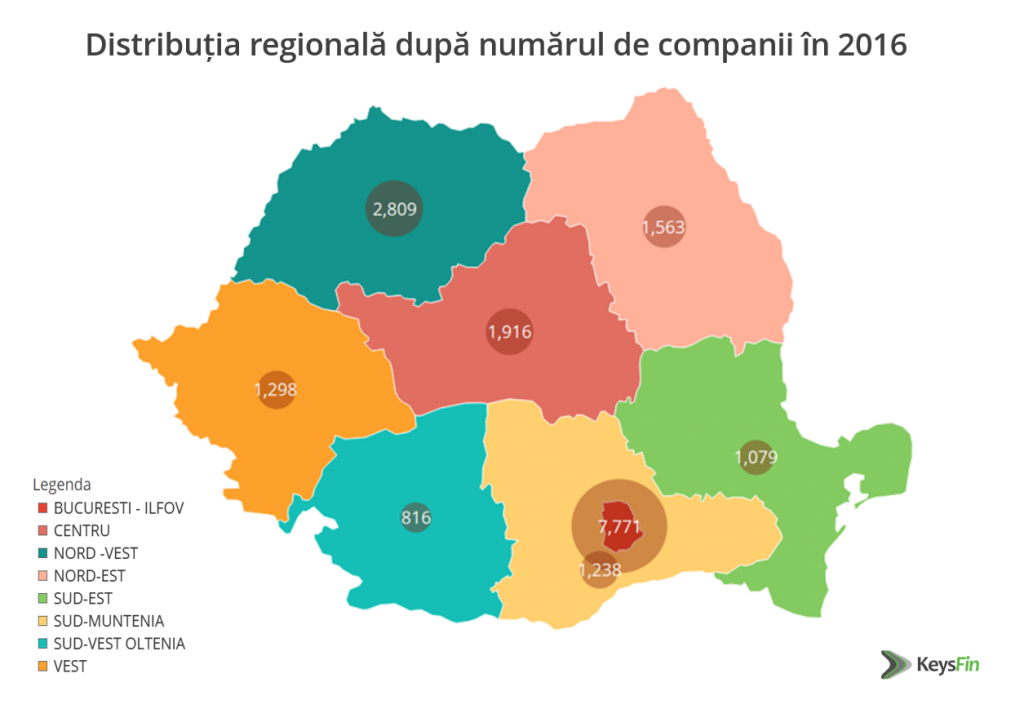

Din punct de vedere al reprezentării la nivel regional, mai mult de 42% dintre firme activau în București (7771 companii), urmate de cele din Nord-Vest (15,2%), unde erau înregistrate 2809 societăți.

CINE FACE JOCURILE ÎN SOFTWARE-UL ROMÂNESC

Datele KeysFin arată că cele mai mari afaceri în sectorul IT&software românesc le realizează Oracle. Gigantul IT și-a relocat în România o parte semnificativă din activitate, iar business-ul companiei pe piața locală a trecut, astfel, de 200 milioane euro în 2016.

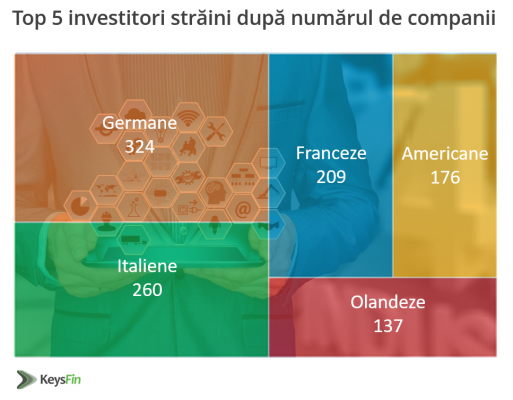

În topul investitorilor, compania este urmată de IBM, cu afaceri de 179 milioane euro, Ericsson (160 mil.euro), Bitdefender (100 mil. euro) și Endava (69 milioane euro). Statistica arată, totodată, că 60% din piață aparține, în prezent, firmelor străine, primii trei mari investitori (Olanda, Germania și SUA) concentrând mai mult de jumătate din afaceri.

Din punct de vedere al numărului de firme cu capital străin, cele mai multe aveau capital german (324), urmate de cele cu investitori din Italia (260), Franța (209) și SUA (176).

BĂTĂLIE CRUNTĂ ÎN PIAȚA DE RECRUTARE

Intrarea jucătorilor străini a influențat în mod semnificativ evoluția pieței muncii în acest sector. Forța financiară semnificativă a acestora a determinat o adevărată migrație a angajaților din micile companii.

Astfel s-a ajuns ca primii cinci angajatori din acest sector (Oracle, IBM, Ericsson, Comdata și Endava) să absoarbă peste 12.000 de angajați, reprezentând 12% din totalul angajaților din industrie.

Intrarea jucătorilor străini în piață a determinat o creștere spectaculoasă și a costurilor cu forța de muncă, cu 42% față de anul de referință 2012. Dacă acum cinci ani, firmele asigurau un cost mediu de 13.600 euro/angajat, în 2016 s-a ajuns la 19,394 euro.

Cu toate acestea, productivitatea muncii în acest sector a avansat ceva mai lent, de la 43.793 euro/angajat în 2012, la 46.415 euro/angajat în 2016.

“Firmele mari au atras 65% din forța de muncă din acest sector. Un indicator semnificativ care arată dezechilibrul din această industrie, controlată tot mai mult de multinaționale. În aceste condiții s-a ajuns ca 47,6% dintre firmele din acest sector să nu înregistreze niciun angajat în 2016”, afirmă experții de la KeysFin.

“Este un fenomen pe care l-am constatat și în alte sectoare ale economiei, precum metalurgia. În studiul recent, dedicat acestui sector, arătam că, din momentul în care România nu a mai fost atractivă pentru investitorii mari, industria metalurgică s-a prăbușit, iar consecințele sociale au fost pe măsură. Absență unui echilibru în astfel de industrii poate determina consecințe semnificative din punct de vedere economic și social”, spun analiștii KeysFin.

Vestea bună este că firmele românești, fie ele microîntreprinderi, mici sau mijlocii, au început să se adapteze efectelor globalizării. Și-au focusat business-urile pe segmente de nișă, pe inovație și dezvoltarea de software de ultimă generație și mai puțin pe activități de suport, acolo unde marile companii dețin mare parte din piață.

“Concurența acerbă a dus inovația românească în sectorul software la un standard competitiv la nivel internațional. IMM-urile au învățat să-și reconsidere capitalul uman, investind în asigurarea unor condiții salariale și de muncă competitive, în promovarea inovației în acest sector. În plus, este de remarcat numărul mare de startup-uri, semn că tinerii IT-iști continuă să aibă încredere că pot reuși pe cont propriu în acest domeniu”, spun experții de la Starbyte, una dintre cele mai cunoscute firme IT din sectorul de TechFin din România.

CUM ARATĂ PERSPECTIVELE INDUSTRIEI SOFTWARE ROMÂNEȘTI

Datele KeysFin arată că perspectivele industriei sunt pozitive, urmând ca acest sector să își dubleze afacerile, în următorii 10 ani, și să ajungă să reprezinte o componentă semnificativă a Produsului Intern Brut.

“Software-ul românesc a devenit un obiectiv cu adevărat strategic pentru economia românescă și este nevoie ca și statul să vină și să aibă un sprijin tot mai activ. În condițiile în care piața a ajuns să fie dominată de multinaționale, este absolut nevoie de dezvoltarea unui mecanism de susținere a sectorului IMM, prinfacilități fiscale, prin simplificarea accesului la finanțările europene, prin dezvoltarea unor parcuri investiționale, precum fac, de exemplu, autoritățile din Israel. În condițiile în care economia mondială se bazează tot mai mult pe software, susținerea inovației și tehnologiei trebuie să devină un obiectiv strategic pentru România, mai cu seamă că țările din jurul nostru, precum Bulgaria, au investit masiv în acest segment, iar concurența la nivel global este tot mai mare”, afirmă analiștii de la Starbyte.

Potrivit datelor Comisiei Europene, piața de software europeană ar urma să crească semnificativ în următirii trei ani și să atingă nivelul de 280 de miliarde de euro în 2020, cu peste 30 de miliarde de euro peste nivelul din acest an.

Informaţiile din materialul de mai sus sunt culese din barometrul privind starea business-ului romanesc, un proiect dezvoltat de KeysFin prin analiza datelor financiare privind societăţile comerciale şi PFA-urile active din Romania.

KeysFin oferă servicii de business information şi credit management dedicate mediului de afaceri, de la rapoarte de credit, monitorizare, analiza competiţiei, la studii şi analize de sector necesare companiilor care doresc să dezvolte un business sănătos pe piaţa romanească. Detalii aflaţi de pe www.keysfin.com.